Курсовая работа: Негосударственные пенсионные фонды на российском финансовом рынке

Оглавление

Введение

Глава 1. Инвестиционная политика

негосударственных пенсионных фондов России

1.1

Сущность инвестиционной политики НПФ

1.2 Классификация

НПФ

Глава 2. Анализ деятельности

инвестиционного фонда «ЛУКОЙЛ-ГАРАНТ»

2.1 История Фонда

2.2 Миссия фонда

2.3 Услуги и программы фонда

2.4 Крупнейшие клиенты фонда

2.5 Управляющие компании фонд

2.6 Показатели и достижения фонда

2.7 Инвестиционная политика фонда

Глава 3. Взаимодействие Банков и

пенсионных фондов

3.1 Регулирование инвестиционной

деятельности НПФ

3.2 Механизм взаимодействия Банка и

НПФ

Заключение

Список

литературы

Введение

Актуальность. Глубинные качественные изменения,

происходящие в Российской Федерации, затронули все сферы жизнедеятельности

российского общества и государства. В связи с этим возникла объективная необходимость

пересмотра укоренившихся представлений о деятельности существующих социальных

институтов, их финансовых источников и рационального использования имеющихся

средств.

Наиболее важным для

членов общества направлением преобразований социальной политики государства

является реформирование пенсионной системы, затрагивающей интересы нескольких

поколений на протяжении длительного времени.

Негативные

демографические изменения заставляют искать новые подходы в решении задач,

связанных с материальным обеспечением нетрудоспособных при наступлении

старости, инвалидности, по случаю потери кормильца.

Пенсионная система и

механизм управления ее финансами требуют изменений, адекватных современным

экономическим, социальным и демографическим условиям с учетом передового

мирового опыта, накопленного финансовой наукой. Это вызывает необходимость

глубокого научного анализа проблем, связанных с реализацией пенсионной реформы,

ее последствиями, функционированием пенсионной системы и, главное,

деятельностью пенсионного фонда государства.

Пенсионный фонд, выступая

структурным элементом системы пенсионного обеспечения, служит механизмом

социальной защиты работающих граждан и играет важную роль в мобилизации и

эффективном использовании сбережений населения.

Пенсионный фонд имеет

огромное влияние на экономику страны, так как главной целью его является –

обеспечить заработанный человеком уровень жизненных благ путем

перераспределения средств во времени и в пространстве – где бы человек ни жил,

он своим трудом и прошлыми социальными отчислениями гарантирует себе

определенный прожиточный уровень в будущем.

Предмет исследования – пенсионный фонд Российской

Федерации.

Объект исследования – негосударственные пенсионные фонды.

Цель исследования – изучить особенности

негосударственных пенсионных фондов.

Задачи исследования:

1. Рассмотреть корпоративные и отраслевые НПФ.

2. Изучить территориальные и другие НПФ.

3. Проанализировать негосударственные пенсионные фонды как

субъекты рынка пенсионных услуг.

4. Определить дифференцированный подход к оценке НПФ

различных типов.

5. Рассмотреть

регулирование инвестиционной деятельности НПФ.

6. Изучить механизм

взаимодействия Банка и НПФ.

Структура работы: работа состоит из введения, двух

глав, заключения и списка литературы.

Теоретической основой данной работы послужили работы таких

авторов, как: Галаганов В.П., Горшков А.В., Денисова И.П., Долженкова Г.Д.,

Люлев Ю.Д., Медведик В.П. и других.

Глава 1. Инвестиционная

политика негосударственных пенсионных фондов России

1.1 Сущность инвестиционной политики НПФ

НПФ

(негосударственный пенсионный фонд) - организация некоммерческого типа, имеющая по

федеральному законодательству право только на деятельность по пенсионному

обеспечению и пенсионному страхованию.

Под пенсионным

обеспечением в этом смысле понимается негосударственное (иначе -

дополнительное) пенсионное обеспечение (сокращенно - НПО или ДПО).

Под пенсионным

страхованием понимается работа НПФ с накопительной частью

государственной трудовой пенсии граждан (обязательное пенсионное страхование -

ОПС, а также добровольное - ДПС в рамках системы софинансирования пенсий) и с

льготными пенсиями, связанными с вредными условиями труда (профессиональное

пенсионное страхование).

Пенсионные резервы

НПФ.

Совокупность средств, состоящая из пенсионных взносов всех

вкладчиков НПФ и начисленного на их пенсионные счета инвестиционного

дохода за вычетом выплаченных пенсий и выкупных и наследуемых

сумм, плюс к этому страховой пенсионный резерв НПФ.

Пенсионные резервы НПФ по

действующему законодательству являются собственностью НПФ, обремененной

безусловным обязательством НПФ по выплате пенсий. Эта норма обеспечивает

юридическую защиту пенсионных накоплений граждан и организаций от судебных

исков любых третьих лиц.

НПФ свои

собственное имущество и пенсионные резервы держат на разных банковских счетах и

ведут по ним раздельные бухгалтерский и налоговый учет.

Инвестиционная политика

НПФ определяется федеральным законом «О негосударственных пенсионных фондах» (№

75 - ФЗ от 7 мая 1998 года), постановлениями Правительства РФ (самое последнее

- № 63 от 1 февраля 2007 года) и приказами ФСФР (с 2004 года). Диктуемые этими

документами основные ограничения инвестиционной политики выглядят следующим

образом.

Пенсионные резервы НПФ

(ПР) можно размещать (иначе - инвестировать) в федеральные государственные

ценные бумаги, ценные бумаги субъектов РФ, банковские депозиты, недвижимость,

торгующиеся на биржах акции и облигации предприятий, паи ПИФов.

Нельзя размещать

пенсионные резервы в казначейские обязательства РФ и ее субъектов, производные

ценные бумаги, фьючерсы, ценные бумаги управляющей компании, депозитария,

аудитора и актуария НПФ, в любые займы (кредиты), интеллектуальную

собственность и многое другое.

Но это не все. В какой

либо один объект (вид ценных бумаг) нельзя размещать более 10 % пенсионных

резервов, в акции и облигации предприятий нельзя размещать по совокупности

более чем по 70 % пенсионных резервов и так далее.

За выполнением всех этих

требований государство в лице ФСФР следит только ежемесячно. Разумеется, этого

недостаточно. Поэтому с 2000 года постановлением Правительства РФ был введен

институт обязательных для НПФ специализированных депозитариев.

Специализированный депозитарий контролирует инвестиционную политику НПФ в

ежедневном режиме и, в случае нарушения со стороны НПФ хотя бы одного из

установленных законодательством ограничений, предупреждает НПФ о необходимости

немедленного его устранения и одновременно информирует ФСФР о таком нарушении.

А у ФСФР в случаях достаточно грубых нарушений или промедления НПФ в их

устранении есть право приостанавливать действие лицензии у НПФ в части приема

пенсионных взносов (но не в части выплаты пенсий).

Пожалуй,

единственный способ накопить непосредственно пенсию самому - инвестирование в

негосударственные пенсионные фонды (НПФ). Многочисленные комиссии и налоги

серьезно снижают их доходность, зато это надежный инструмент. С помощью НПФ

можно копить пенсию постоянно, вкладывая деньги небольшими порциями в течение

длительного срока. Большинство работающих сегодня в России фондов позволяют

вносить средства в удобном режиме, выбирая периодичность и сумму взносов.

Как

правило, у НПФ есть две классические схемы накопления вашей пенсии - с

установленными взноса и с установленными выплатами. В первом случае вкладчик

сам решает, какие суммы и с какой

доходностью он будет вносить. Оговаривается, как правило, минимальная сумма

взноса, например не менее 300 руб. ежемесячно. После этого начинается

накопление: можно вкладывать и большие суммы, можно - в случае форс-мажора

пропускать платежи. Этим схема накопления в НПФ отличается от страхования

жизни. Пенсия зависит от того, сколько денег накопится на клиента к моменту

выплаты, и только тогда вкладчик сможет определить срок и размер выплат. Клиент

может выбрать пожизненную или срочную, скажем в течение 15 лет, пенсию в

зависимости от этого выбора рассчитывается размер ежемесячной выплаты.

Второй

вариант предусматривает, что клиент сразу говорит, какую пенсию в течение

какого периода времени хотел бы получать. Исходя из этой информации, НПФ

рассчитывает итоговую сумму, а также определяет график платежей - их размер и

периодичность. Во избежание риска в расчеты закладывается минимальная

доходность вложений от их размещения на фондовом рынке. Если фонд заработает

больше, он может оставить эту разницу себе, если меньше - обязан доплатить из

собственных средств. Эта схема напоминает один из вариантов накопительного

страхования жизни.

Пенсионные

схемы, применяемые НПФ, также делятся на индексируемые и неиндексируемые.

Индексируемые отличаются тем, что после начала выплат весь доход от размещения

пенсионных взносов идет на сохранение покупательной способности пенсии без

дополнительных взносов со стороны вкладчика. Индексируемые пенсионные схемы

применяются, например, в НПФ «МДМ».

Неиндексируемые

пенсии характерны тем, что доход от взносов не увеличивает абсолютный размер

пенсии. В редких случаях избыточный доход (разницу фактически полученного

дохода и расчетного) НПФ может направить на увеличение пенсии.

Кроме

того, перед началом выплаты индексируемой пенсии производится перерасчет либо

размера пенсии, либо срока ее выплат, так как фактический доход за период

накопления, как правило, всегда превышает расчетный в момент заключения

договора.

Поэтому

индексируемые пенсии стоят дороже неиндексируемых. Какой из этих вариантов

пенсий предпочтительнее, каждый из клиентов решает сам.

При

определении размеров взносов или пенсий важное значение имеет ставка

доходности, которая закладывается менеджерами фонда в расчеты. НПФ приходится

прогнозировать ставку на несколько десятилетий вперед. При консервативном

подходе ставка принимается небольшой, например 3%.

В

пенсионных схемах с установленными выплатами низкая прогнозная ставка дохода

несколько увеличивает взносы. Однако перед выплатами происходит перерасчет, и

весь незапланированный доход, скопившийся па пенсионном счете, позволяет

назначить более высокую пенсию или удлинить срок выплат.

Высокая

прогнозная ставка, напротив, снижает взносы, но повышает риск неисполнения НПФ

своих обязательств, Конечно, пенсии фонд обязан выплатить в любом случае. но,

если возникнет дефицит средств. НПФ должен покрывать его из других источников,

которых может не хватить.

Для

пенсионных схем с установленными взносами последствия те же, только при

единственном расчете накануне выплат.

У

разных НПФ разные периоды начисления дохода - как правило, от квартала до года.

Чем больше периодов начисления дохода, тем больше разница в доходе за счет

реинвестирования. На этот момент полезно обратить внимание при выборе фонда.

Главная

задача НПФ - сохранение средств будущих пенсионеров, поэтому фонды не гонятся

за максимальной доходностью на фондовом рынке. Они и не могут этого делать,

ведь им, как и страховым компаниям, разрешено вкладывать деньги в

консервативные, зато надежные инструменты. Это государственные облигации и

банковские депозиты. Поэтому фонды зачастую передают свои средства в управление

нескольким управляющим компаниям - чтобы снизить риск ошибки одного

управляющего. Управляющие компании могут вкладывать средства пенсионеров в

субфедеральные и корпоративные облигации, акции и недвижимость.

1.2

Классификация негосударственных пенсионных фондов

На практике существует

условное деление НПФ на те, которые обслуживают участников по договорам с

юридическими лицами, и те, что работают в основном с физическими лицами, а

также их классификация (их типизация и деление) на закрытые и открытые.

Первые работают с определенным

кругом вкладчиков, действующих в конкретных сферах экономики. Это -

корпоративные и отраслевые фонды, предназначенные для организации

дополнительного пенсионного обеспечения определенной компании или отрасли.

Примерами корпоративных фондов могут служить "Лукойл-Гарант",

"Сургутнефтегаз", "АвтоВАЗ" и многие другие. К числу

отраслевых негосударственных пенсионных фондов относятся такие фонды, как

"Электроэнергетики", "Уголь", "Газ-фонд".

Корпоративные пенсионные

фонды являются своего рода рычагами реализации долгосрочных стратегий развития

компаний. Прежде всего, они выступают в качестве одного из инструментов

осуществления кадровой политики, поскольку наличие пенсионной программы

позволяет повысить уверенность работников в завтрашнем дне, способствует

проведению политики омоложения кадров.[1]

Корпоративные НПФ

помогают созданию в организации благоприятного социального климата,

стабилизации кадрового состава, способствуя тем самым росту эффективности

экономической деятельности. По существу, НПФ обеспечивают работникам

негосударственные профессиональные пенсии, которые формируются на добровольной

основе и выплачиваются работодателями. Последние берут на себя обязанности

основных вкладчиков, при этом работники предприятий зачастую также получают

право вносить пенсионные взносы лично. В конечном счете, это укрепляет

отношения социального партнерства.

Корпоративные пенсионные

программы сегодня оказались наиболее востребованным инструментом управления

персоналом. Размеры государственных пенсий, как известно, невелики,

корпоративные же пенсионные программы гарантируют их существенное увеличение.

Владельцы корпораций, имеющих НПФ, автоматически получают статус

"социально ответственного работодателя".[2]

При определении размеров

взносов работодатель (в лице администрации) исходит из оценки вклада каждого

работника в производственный процесс; соответственно устанавливаются

дифференцированные размеры отчислений в пенсионный фонд. Таким образом,

администрация получает мощный экономический рычаг повышения дисциплины и

закрепления кадров. Гарантированные регулярные пенсионные взносы в

корпоративный фонд работники воспринимают как особую форму прибавки к

заработной плате. Очевидно, что для работников привлекательность предприятий,

имеющих корпоративные пенсионные фонды, возрастает: при выборе места работы

люди, конечно же, принимают в расчет возможность получения дополнительной

пенсии.[3]

Посредством корпоративных

фондов в систему негосударственного пенсионного обеспечения вовлечено

большинство финансово устойчивых организаций. В их числе - многие

финансово-промышленные группы федерального и регионального значения,

предприятия топливно-энергетического комплекса, черной и цветной металлургии,

электро- и атомного машиностроения, общего машиностроения, горнодобывающей и

горнообрабатывающей промышленности, АПК, транспорта, связи и телекоммуникаций и

т.д.

Наряду с обеспечением

приемлемого уровня пенсий развитие корпоративного пенсионного обеспечения

способствует:

решению комплекса

социальных проблем с учетом потребностей кадровой политики предприятия;

увеличению объема

компенсационного социального пакета работающих;

накоплению существенных

инвестиционных активов и использованию их в интересах предприятия;

осуществлению принципов

социального партнерства.

К преимуществам

корпоративных и отраслевых фондов следует отнести и то, что их затраты на

обслуживание будущих пенсионеров ниже, чем у мелких фондов, поскольку они

работают в основном не с именными, а с солидарными пенсионными счетами, что

позволяет им наращивать свои активы более высокими темпами.[4]

Самостоятельным

типом НПФ можно считать территориальные фонды, работающие по договорам с

организациями и предприятиями в определенных пространственных границах, а также

с проживающими в них физическими лицами. Этот тип фондов относится по своей

сути к открытым пенсионным фондам, но с ограниченным кругом обслуживаемых

участников (в рамках определенной территории).

Социальная функция НПФ

этого типа - удовлетворение потребностей в дополнительном пенсионном

обеспечении в тех регионах, где не развита инфраструктура других типов НПФ. В

качестве примеров можно привести такие фонды, как "Таганрогский"

(Ростовская область), "Поволжский" (Ульяновская область),

"Хакасский", "Ханты-Мансийский" и "Ставропольский

краевой".

Еще одна группа НПФ

объединяет открытые фонды, заключающие пенсионные договоры как с юридическими,

так и с физическими лицами и при этом практически не ограничивающие приток

вкладчиков. В их числе могут быть юридические лица - предприятия и организации

различных отраслей, считающие нецелесообразным создавать собственные

корпоративные пенсионные фонды. Учредителями таких фондов могут быть и

промышленные, и финансовые компании. Среди подобных фондов следует выделить

немногочисленную группу НПФ, учрежденных одним юридическим лицом и доступным

для всех заинтересованных вкладчиков.[5]

Пример открытого

пенсионного фонда, имеющего договоры с юридическими и физическими лицами - НПФ

Сберегательного банка России. Он заключает договоры с любыми юридическими и

физическими лицами. Основная цель его деятельности - улучшение материального

положения участников фонда. Для своей работы этот фонд использует сеть филиалов

и отделений Сбербанка. Это значит, что вкладчик может заключить договор не

только в офисе фонда, но и в филиалах СБР, расположенных на территории 62

субъектов РФ. То есть услуги этого НПФ доступны самым широким

слоям населения. Заключено 350 договоров с юридическими лицами; средний размер

выплачиваемой дополнительной пенсии - 600 руб. На 1 марта 2002г. данный фонд

занимал 4-е место среди массовых пенсионных фондов страныhttp://www.budgetrf.ru/Publications/Magazines/VestnikSF/2006/VSF_NEW200701241426/VSF_NEW200701241426_p_004.htm

- aN16.

Особая группа открытых

НПФ - те, что заключают пенсионные договоры в основном с физическими лицами. Их

главное преимущество - персонификация вкладов. Это важно подчеркнуть, поскольку

в фондах других типов происходит своего рода "потеря клиента", т.е.

физического лица. Между тем именно на физические лица, или "розничных

вкладчиков", приходится до 15% общего количества вкладовhttp://www.budgetrf.ru/Publications/Magazines/VestnikSF/2006/VSF_NEW200701241426/VSF_NEW200701241426_p_004.htm

- aN17.

Безусловно, обязательная

персонификация взносов по именным счетам участников этих фондов связана с

дополнительными расходами: обслуживание физических лиц обходится гораздо

дороже, чем работа с солидарными клиентами, поэтому в процессе реорганизации

фондов многие из них предпочитают избавляться от "копеечных счетов"

физических лиц, выплачивая клиентам выкупные суммы.

Открытые пенсионные фонды

- это довольно многочисленная самостоятельная группа, удовлетворяющая

потребности в дополнительном пенсионном обеспечении тех юридических и

физических лиц, которые не обслуживаются отраслевыми, корпоративными и

региональными НПФ.[6]

Для негосударственных

пенсионных фондов в целом характерна неравномерность развития отдельных их

типов. В настоящее время ускоренную динамику демонстрируют корпоративные и

отраслевые фонды, работающие с предприятиями тех отраслей, где производство

растет. В деятельности же открытых пенсионных фондов, работающих с физическими

лицами, наблюдается стагнация, что можно объяснить, прежде всего отсутствием

позитивных сдвигов в доходах и уровне жизни населения.

К началу нового столетия

система негосударственных пенсионных фондов включала примерно 30 отраслевых,

200 корпоративных и несколько десятков открытых фондов. В

начале 2002г. подавляющее большинство участников приходилось на корпоративные

негосударственные фонды (85%), на фонды, работающие по договорам с физическими

лицами, - около 15%.

Таким образом, наиболее

перспективными в нашей стране остаются, по всей видимости, корпоративные и

отраслевые пенсионные фонды. Им присущ высокий уровень социальной

ответственности, прозрачность деятельности и наличие различных форм

общественного контроля. Тем не менее, и на региональном, и на национальном

уровне объективно необходимы и открытые фонды. По мере повышения благосостояния

населения их значение, вероятно, будет увеличиваться.

Описанная классификация

НПФ создает определенную методологическую основу для решения важной

экономико-статистической задачи - определения степени охвата дополнительным

пенсионным обеспечением занятых в экономике (в целом и в разрезе ее отдельных

секторов). Считается оправданным ввести в действующие формы отчетности НПФ

раздел, где содержались бы данные не только об общем количестве участников, но

и об их разбивке по секторам экономики.[7]

Глава 2. Анализ деятельности инвестиционного фонда

"ЛУКОЙЛ-ГАРАНТ"

2.1

История Фонда

Некоммерческая

организация "Негосударственный пенсионный фонд "ЛУКОЙЛ-ГАРАНТ"

создана в июле 1994 года. В этом же году между администрацией Нефтяной компании

"ЛУКОЙЛ" и профсоюзным объединением было подписано первое соглашение

об обязательном негосударственном пенсионном обеспечении. В числе первых Фонд

прошел государственную регистрацию (Федеральная лицензия № 11 от 27 октября

1995 года).

Негосударственный

пенсионный фонд "ЛУКОЙЛ-ГАРАНТ" (лицензия ФСФР №11/2 от 29.06.2006) -

один из самых крупных и надежных пенсионных фондов страны. С таким партнером вы

можете быть уверены в завтрашнем дне.

За период с 1994 по 1996

год с Фондом заключили договоры о негосударственном пенсионном обеспечении 27

предприятий. К 2003 году вкладчиками

Фонда числились около 180 компаний. На начало 2009 года корпоративными

клиентами НПФ "ЛУКОЙЛ-ГАРАНТ" являются более 300 муниципальных и

коммерческих предприятий, среди которых – и иностранные компании, и совместные

предприятия.

Начиная с апреля 1997

года, Фонд начал выплаты негосударственных (дополнительных) пенсий. В целях

защиты пенсий от инфляции, Правилами Фонда предусмотрена их ежегодная

индексация, которая осуществляется за счет части дохода, получаемого Фондом от

размещения пенсионных резервов. На начало 2009 негосударственную пенсию в НПФ

"ЛУКОЙЛ-ГАРАНТ" получают более 35 тысяч пенсионеров. Общий объем

выплат за 2008 год составил более 530 млн. рублей.

С 2004 года НПФ

"ЛУКОЙЛ-ГАРАНТ" привлекает клиентов по программе обязательного

пенсионного страхования. Тогда же, в 2004 – впервые становится лидером по

привлечению застрахованных лиц – клиентами Фонда по ОПС стали около 58 тысяч

человек. Этот успех Фонд повторил в 2008 году, в течение которого заявления о

передачи накопительной части пенсии в НПФ "ЛУКОЙЛ-ГАРАНТ" подали

почти 280 000 человек. Сегодня НПФ

"ЛУКОЙЛ-ГАРАНТ" активно привлекает клиентов на открытом рынке и

является лидирующем розничным пенсионным фондом страны: свой пенсионный капитал

в НПФ "ЛУКОЙЛ-ГАРАНТ" формируют более 1,1 млн. человек – это

работники ведущих предприятий не только нефтяной, но и металлургической,

машиностроительной, химической, строительной и других отраслей российской

экономики. Сегодня подавляющее большинство привлекаемых фондом клиентов не

имеют отношения к учредителю Фонда – нефтяной компании "ЛУКОЙЛ", и

привлекаются именно на открытом рынке.

С 2005 года НПФ

"ЛУКОЙЛ-ГАРАНТ" начал активно развивать филиальную сеть в регионах –

раньше филиалы были сосредоточены, в основном, в городах базирования

предприятий НК "ЛУКОЙЛ". Только в 2005 году были открыты 15

представительств Фонда, в том числе – в крупнейших региональных центрах страны

– Санкт-Петербурге, Екатеринбурге, Перми, Ростове-на-Дону, Нижнем Новгороде и

других городах. На конец 2008 года филиальная сеть НПФ

"ЛУКОЙЛ-ГАРАНТ" охватывала свыше 50 регионов страны.

С самого начала своей деятельности

Фонд проводит политику информационной открытости перед клиентами, регулярно

проходит плановые и независимые проверки, информирует общественность о

результатах своей деятельности. В конце 90-х – начале 2000-х года независимую

проверку финансовой надежности НПФ "ЛУКОЙЛ-ГАРАНТ" неоднократно проводила Международная

консалтинговая компания "Калланд Консалтинг". В результате оценивания

финансовое положение Фонда неизменно признавалось "очень устойчивым",

соответствующим мировым стандартам. Достоверность выводов международных

экспертов была подтверждена устойчивым положением Фонда в условиях

финансово-экономического кризиса 1998 года. В 2002 году проверку

финансово-экономического состояния Фонда проводили эксперты международной

аудиторской фирмы "Прайсвотерхаус Куперс". НПФ

"ЛУКОЙЛ-ГАРАНТ" неизменно признается различными аудиторскими

компаниями и рейтинговыми агентствами одним из самых надежных и финансово

устойчивых НПФ России. В 2006, 2007 и 2008 году самое авторитетное рейтинговое

агентство страны – "Эксперт РА" подтверждало наивысшую степень

надежности НПФ "ЛУКОЙЛ-ГАРАНТ", присваивая рейтинг надежности на

уровне "А++". Также максимальную оценку надежности - "ААА"

в 2008 году Фонд получил также от "Национального рейтингового

агентства".

Фонд регулярно завоевывает

награды и становится лауреатом престижных финансовых и отраслевых конкурсов. В

2006 году он был удостоен Премии "Финансовая элита России" в

номинации "Самый надежный НПФ", в 2007 г. стал лучшим негосударственным пенсионным фондом года, в 2008 стал лауреатом премии в

номинации "Максимальная надежность пенсионного фонда". В 2009 году

НПФ "ЛУКОЙЛ-ГАРАНТ" стал лауреатом премии "Финансовый

Олимп" в номинации "Розничный НПФ".

За 15 лет работы успешно

пережил все кризисы, ни разу не нарушив своих обязательств перед клиентами и не

приостанавливая выплату пенсий, которые получают более 40 тысяч человек.

Общее количество клиентов

Фонда - более 1,4 млн. человек. Только в 2009

году 312 тыс. человек доверили НПФ

"ЛУКОЙЛ-ГАРАНТ" формирование своей будущей пенсии.

В 2009 году самые

авторитетные рейтинговые агентства страны – "Эксперт РА" и

"Национальное рейтинговое агентство" в очередной раз подтвердили

наивысшую степень надежности НПФ "ЛУКОЙЛ-ГАРАНТ", присвоив рейтинги

надежности на уровне, соответственно, "А++" и "ААА". Размер имущества для обеспечения

уставной деятельности составляет 73% суммы

пенсионных обязательств фонда.

Филиалы и офисы НПФ

«ЛУКОЙЛ-ГАРАНТ» работают в 57 городах 49 регионов России. Также свыше 10 регионов охвачены филиальной сетью

коммерческих банков-партнеров фонда.

2.2 Миссия

фонда

Миссия негосударственного

пенсионного фонда "ЛУКОЙЛ-ГАРАНТ" заключается в повышении

благосостояния и обеспечении социальной защиты граждан России путем

формирования, сохранения и приумножения их пенсионного капитала.

НПФ "ЛУКОЙЛ-ГАРАНТ"

формирует эффективную социальную и кадровую инфраструктуру компаний –

корпоративных клиентов, – путем создания преимуществ на рынке

труда, повышения эффективности управления персоналом, решения, с помощью

современных пенсионных технологий, социальных,

репутационных, корпоративных задач современного предприятия.

НПФ "ЛУКОЙЛ-ГАРАНТ"

участвует в государственной пенсионной реформе, проводит активную разъяснительную работу, повышает

финансовую грамотность населения. Аккумулируя значительные объемы пенсионных

средств, и выступая институциональным инвестором, Фонд создает основу для

долгосрочного развития российской экономики и укрепления экономической

стабильности государства.

2.3 Услуги

и программы фонда

1. Обязательное пенсионное

страхование

Накопительная часть

пенсии формируется за счет ежемесячных взносов работодателя в размере 6% (с

2008 года) от размера заработной платы каждого

работающего гражданина. Эти средства аккумулируются на индивидуальных

пенсионных счетах и инвестируются

с целью защиты от инфляции и приумножения. Около 10%

участников пенсионной реформы уже

перевели накопительную часть своей пенсии в негосударственные пенсионные фонды

и управляющие компании. Более 800 тысяч клиентов из 54 регионов России - формируют накопительную часть

пенсии в НПФ "ЛУКОЙЛ-ГАРАНТ".

2. Дополнительное

пенсионное страхование "1000 на 1000"

Каждую 1000 рублей, которую

Вы добровольно отложите себе на пенсию – государство удвоит, добавив еще

столько же из бюджета! Существует два основных условия: взнос гражданина должен

быть не менее 2000 рублей год

(почти 170 рублей в месяц), а государство готово выделить на каждого не более

12 000 рублей в год. Государственное

софинансирование пенсий – не имеющая аналогов в мире система экономического

стимулирования граждан и работодателей к формированию дополнительных пенсионных

накоплений. Срок входа в программу ограничен пятью годами - с 1 октября 2008 г. по 1 октября 2013 г.

3. Негосударственное

пенсионное обеспечение

Негосударственная пенсия формируется за счет регулярных

добровольных отчислений гражданина и/или его работодателя в негосударственный

пенсионный фонд. По условиям программ НПО гражданин

имеет возможность определяет размер взносов и негосударственной пенсии, порядок

их внесения и получения, размер и период получения выплат. Гражданин в любой

момент может расторгнуть договор с

фондом и получить не только все внесенные средства, но и начисленный

инвестиционный доход.

4. Корпоративные

пенсионные программы

Работодатели,

ответственно подходящие к будущему своих работников, а также заинтересованные в

получении дополнительных конкурентных преимуществ на рынке труда, внедряют в

своих компаниях корпоративные пенсионные программы. Суть их заключается в том,

что работодатель за счет собственных средств, либо совместно с работником

формирует дополнительную корпоративную пенсию, призванную в будущем увеличить

доход пенсионера. В результате работник получает возможность жить в старости достойно, а работодатель

приобретает инструменты мотивации и удержания персонала, в том числе

высококвалифицированных или дефицитных кадров.

2.4

Крупнейшие клиенты фонда

1. Предприятия

группы "ЛУКОЙЛ"

ЛУКОЙЛ - одна из

крупнейших международных вертикально интегрированных нефтегазовых компаний.

Основными видами деятельности Компании являются разведка и добыча нефти и газа,

производство нефтепродуктов и нефтехимической продукции, а также сбыт

произведенной продукции. Основная часть деятельности Компании в секторе

разведки и добычи осуществляется на территории Российской Федерации, основной

ресурсной базой является Западная Сибирь.

2. ГУП МосНПО

"РАДОН" специализируется на обращении с радиоактивными отходами (РАО) средней и

низкой активности, образующимися в народном хозяйстве (в науке, промышленности,

медицине, сельском хозяйстве и т.д.). Предприятие осуществляет весь комплекс

работ с РАО - их сбор, транспортировку, переработку и хранение, а также

проводит радиационно-аварийные работы, радиоэкологический и ртутный мониторинг.

3. Холдинг

"Уралхимпласт" крупнейший российский производитель синтетических смол и

пластмасс. В группу компаний входят производственные мощности в Нижнем Тагиле

(Свердловская обл.), филиалы в городах: Москва, Санкт-Петербург, Новосибирск,

Ростов-на-Дону, Тольятти, СП "Уралхимпласт-Кавенаги", СП

"Уралхимпласт-Амдор", СП "УралМетанолГрупп", СП "UCP

Chemicals India", СП "УХП-Кроношпан".

4. ООО

"АК"Туламашзавод" является одним из крупнейших предприятий

военно-промышленного комплекса России, которое производит вооружение для сухопутных

войск и Военно-Морского Флота. Традиционная сфера деятельности АК

"Туламашзавод" - выпуск артвооружения кораблей различных типов: 30-

мм артустановки АК-306, АК-630М, а также уникальный ракетно-артиллерийский

комплекс "Каштан".

5. Совместное

Российско-Вьетнамско-Японское СП "VRJ-Petroleum Co." (дочерняя

компания ОАО "Зарубежнефть")

В 2002 году на основе

нефтяного контракта (соглашение о разделе продукции) между Правительством СРВ в

лице уполномоченной Генеральной нефтегазовой компании Вьетнама "Петровьетнам",

иностранными подрядчиками "Зарубежнефть" и компании "Идемитсу

Кыулонг Петролеум Ко., Лтд" (Япония) для освоения нефтегазовых

ресурсов блока 09-3 была создана российско-вьетнамо-японская компания

"VRJ-Petroleum Co". Доли участия сторон в проекте распределены

следующим образом: "Зарубежнефть" - 50 %, ГКНГ

"Петровьетнам" - 35 %, "Идемитсу" - 15 %.

6. LLC "Desmet

Ballestra" инжиниринговая группа, работающая на разных континентах для масложировой

промышленности, а также в различных отраслях органической и неорганической

химической промышленности. Компания располагает специальными знаниями в

проектировании и поставке технологических установок для производства

поверхностно-активных веществ, рецептурных моющих средств и других сырьевых

материалов для продуктов личного и бытового пользования.

7. СК

«СЕВЕРНАЯ КАЗНА» - федеральная страховая компания, работающая в Свердловской области с

1993 года, входящая в число лидеров по УРФО.

Среди учредителей

компании – предприятия пищевой промышленности и металлургического комплекса

Урала. Компания входит в финансовую группу «Северная Казна», однако является

крупным игроком не только на рынке юридических лиц, но и на рынке страхования

физических лиц. На сегодняшний день офисы компании открыты в 18

городах.

2.5

Управляющие компании фонда

ООО

"Управляющая компания "КапиталЪ"

Адрес: 123100, Москва,

Краснопресненская наб., д.6.

Тел.: (495) 777-01-70

Лиц. № 21-000-1-00058 от

01.02.2002

ЗАО

"Лидер"

Адрес: 117556, г. Москва, Симферопольский бульвар, 13

Лиц. № 21-000-1-00094 от

17.12.2002

Администратор Фонда:

ООО

"Пенсионный КапиталЪ"

Адрес: 123100, г. Москва, Краснопресненская наб., д.6.

2.6

Показатели и достижения фонда

Более 1,4 млн. клиентов - общее количество застрахованных

лиц и участников НПФ "ЛУКОЙЛ-ГАРАНТ".

312 тыс. человек обратились за формированием

накопительной части пенсии в 2009 году - это наивысшее достижение среди НПФ.

Имущество для обеспечения

уставной деятельности (ИОУД) НПФ "ЛУКОЙЛ-ГАРАНТ" составляет 21,5 млрд. руб.

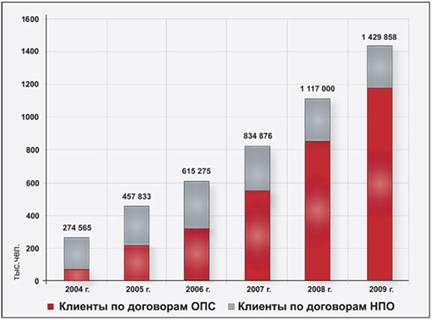

Динамика прироста

клиентской базы НПФ "ЛУКОЙЛ-ГАРАНТ"

представлена на рис. 1.

Рис.

1. Динамика прироста клиентской базы НПФ "ЛУКОЙЛ-ГАРАНТ"

Свыше 40 000 пенсионеров получают в НПФ

"ЛУКОЙЛ-ГАРАНТ" негосударственную пенсию. Более 690 млн. рублей составил общий объем

пенсионных выплат в 2009 году.

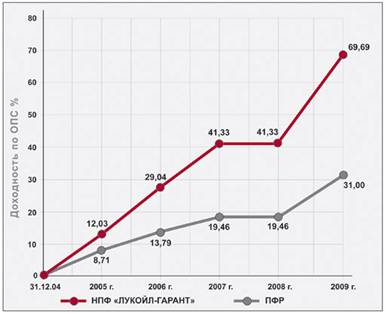

69,7% - накопленная доходность

инвестирования пенсионных накоплений в период 2005-2009 г.г.

11,37% - среднегодовая доходность

инвестирования пенсионных накоплений в 2005-2009 годах.

Накопленная

доходность инвестирования средств пенсионных накоплений НПФ

"ЛУКОЙЛ-ГАРАНТ" в сравнении с аналогичным показателем ПФР

представлена на рис. 2.

Рис. 2. Накопленная доходность инвестирования средств

пенсионных накоплений НПФ "ЛУКОЙЛ-ГАРАНТ" в сравнении с аналогичным

показателем ПФР

Более 45,5 млрд. рублей - объем собственного имущества НПФ

"ЛУКОЙЛ-ГАРАНТ".

Свыше 684,7 млн. рублей - совокупный вклад учредителей НПФ "ЛУКОЙЛ-ГАРАНТ".

57 городов 49

регионов - охват филиальной сети НПФ

"ЛУКОЙЛ-ГАРАНТ".

"A++" - наивысший рейтинг надежности,

присвоен рейтинговым агентством "Эксперт РА".

"ААА" - наивысший рейтинг надежности,

присвоен "Национальным рейтинговым агентством".

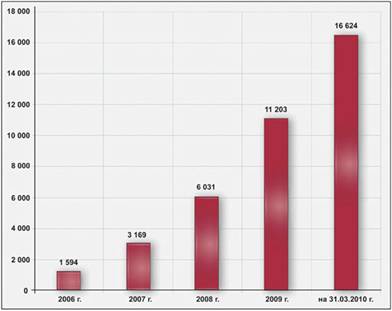

Динамика

роста пенсионных накоплений под управлением НПФ "ЛУКОЙЛ-ГАРАНТ" (млн.

руб.) представлена на рис. 3.

Рис. 3. Динамика роста пенсионных накоплений под управлением

НПФ "ЛУКОЙЛ-ГАРАНТ" (млн. руб.)

На 31.03.2010 г. объем

пенсионных накоплений под управлением НПФ "ЛУКОЙЛ-ГАРАНТ" составляет 16,6 млрд. руб., объем пенсионных

резервов - 12,8 млрд. руб.

2.7

Инвестиционная политика фонда

В основе инвестиционной

политики НПФ «ЛУКОЙЛ-ГАРАНТ» лежит стратегия получения стабильного

дохода при минимальном уровне риска. На

практике это значит, что доля акций (то есть

инструментов с рыночными рисками) в инвестиционном портфеле ограничена

размерами фиксированного дохода, который Фонд получит

за счет инвестирования в инструменты с фиксированной доходностью – то есть в

облигации и банковские депозиты. На 31.12.09г. доля акций составляет 9,9 % от

инвестиционного портфеля. Это расчетная величина,

которая позволила Фонду свести к практическому минимуму риск убытков.

Структура

пенсионных накоплений НПФ "ЛУКОЙЛ-ГАРАНТ" на 01.04.10г. представлена

на рис. 4.

Рис. 4. Структура пенсионных накоплений НПФ

"ЛУКОЙЛ-ГАРАНТ"

на 01.04.10г.

Накопленная

доходность инвестирования средств пенсионных накоплений НПФ "ЛУКОЙЛ-ГАРАНТ представлена на рис. 5.

Рис. 5. Накопленная доходность инвестирования средств

пенсионных накоплений НПФ "ЛУКОЙЛ-ГАРАНТ

Такая политика делает

услуги НПФ «ЛУКОЙЛ-ГАРАНТ» более выгодными по сравнению с недавно созданным

«расширенным инвестиционным портфелем» государственной управляющей компании –

Внешэкономбанка. Ведь для ВЭБа остался недоступным

самый высокодоходный (особенно в период «послекризисного» роста) финансовый

инструмент – акции российских эмитентов. Таким образом,

в средне- и долгосрочной перспективе доходность Внешэкономбанка будет, скорее

всего, существенно ниже, чем доходность НПФ «ЛУКОЙЛ-ГАРАНТ».

Средства НПФ

«ЛУКОЙЛ-ГАРАНТ» инвестируются в акции и облигации самых надежных

российских компаний: «ЛУКОЙЛ», «Газпром», «Роснефть», «Норильский никель»,

«Татнефть», «Вымпелком», «Сбербанк» «РЖД» и других. Эти акции и облигации

обладают наивысшей степенью надежности и входят в

первый котировальный список российской фондовой биржи ММВБ. Банки, на депозитах

которых размещаются пенсионные средства, также являются самыми надежными в

стране: это «Сбербанк», «Газпромбанк», «ВТБ», «Петрокоммерц», «ТрансКредитБанк» и другие.

Эффективное использование

возможностей, предоставляемых законодательством, а также сбалансированная

инвестиционная политика позволяют НПФ «ЛУКОЙЛ-ГАРАНТ»

демонстрировать высокую доходность, что дает основание будущим пенсионерам – клиентам Фонда – уверенно

смотреть в будущее.

Все инвестиции

осуществляются в соответствии с принципами и ограничениями, изложенными в

действующем законодательстве Российской Федерации.

http://www.npflg.ru/press/info/useful info/75fz.rtf

Глава 3.

Взаимодействие Банков и пенсионных фондов

3.1

Регулирование инвестиционной деятельности НПФ

Инвестиционная

деятельность НПФ регулируется государством на основании:

Федерального

закона РФ от 07.05.1998 г. №75-ФЗ (ред. 12.02.01) «О негосударственных

пенсионных фондах»;

Постановления

Правительства РФ от 23.12.1999 г. №1432 «Об утверждении правил размещения

пенсионных резервов негосударственных пенсионных фондов и контроля за их

размещением»;

Приказа

Инспекции НПФ при Министерстве труда и социального развития РФ от 27.12.1999 №

135 «Об утверждении требований к составу и структуре пенсионных резервов

негосударственных пенсионных фондов»;

Приказа

Инспекции НПФ при Министерстве труда и социального развития РФ от 10.01.2002 №1

«О порядке размещения пенсионных резервов в 2002 г.».

При размещении пенсионных

резервов должны соблюдаться следующие требования к их составу:[8]

стоимость

пенсионных резервов, размещенных в один объект, не может превышать 20 процентов

стоимости размещенных пенсионных резервов;

общая

стоимость пенсионных резервов, размещенных в эмиссионные ценные бумаги, не

имеющие признаваемых котировок, не должна превышать 20 процентов стоимости

размещенных пенсионных резервов;

общая

стоимость пенсионных резервов, размещенных в ценные бумаги, выпущенные

учредителями и вкладчиками фонда, не должна превышать 30 процентов стоимости

размещенных пенсионных резервов;

в

федеральные государственные ценные бумаги допускается размещать суммарно не

более 50 процентов стоимости размещенных пенсионных резервов, за исключением

случаев их получения в результате проведения новации;

в

государственные ценные бумаги субъектов Российской Федерации и муниципальные

ценные бумаги допускается размещать суммарно не более 50 процентов стоимости

размещенных пенсионных резервов;

в акции и

облигации предприятий и организаций допускается размещать суммарно не более 50

процентов стоимости размещенных пенсионных резервов;

в векселя

допускается размещать не более 50 процентов стоимости размещенных пенсионных

резервов;

в

банковские вклады и недвижимость допускается размещать суммарно не более 50

процентов стоимости размещенных пенсионных резервов.

Средства пенсионных

резервов, предназначенные для выполнения текущих обязательств по выплатам

участникам и находящиеся на банковских счетах фонда, не должны превышать

размера обязательств по выплатам на ближайшие три месяца.

По виду доходности

вложения, в которые размещаются пенсионные резервы, разделяются на:

вложения с

установленной доходностью - вложения, доходность которых известна в момент

приобретения (облигации, банковские депозиты, векселя и т.п.);

вложения с

рыночной доходностью - вложения, доходность которых определяется конъюнктурой

рынка (акции и т.п.).

Во вложения с

установленной доходностью должно размещаться не менее 50 процентов стоимости

размещенных пенсионных резервов.

По степени риска объекты

размещения пенсионных резервов разделяются на следующие объекты вложения:

безрисковые

объекты вложения, для которых риск потери активов не превышает 10 процентов;

объекты

вложения минимального риска, для которых риск потери активов составляет от 10

до 25 процентов;

объекты

вложения повышенного риска, для которых риск потери активов составляет от 25 до

50 процентов;

рискованные

объекты вложения, для которых риск потери активов превышает 50 процентов;

При размещении пенсионных

резервов наряду с ограничениями по составу и виду доходности должны соблюдаться

следующие ограничения по степени риска объектов размещения:

в объекты

вложения повышенного риска и в рискованные объекты вложения - суммарно не более

20 процентов стоимости размещенных пенсионных резервов фондов;

в рискованные

объекты вложения - не более 10 процентов стоимости размещенных пенсионных

резервов фондов.

Основными объектами

размещения пенсионных средств негосударственных пенсионных фондов на

сегодняшний день являются:

Инвестиции

в акции предприятий. При этом НПФ часто используются «материнскими»

предприятиями для продажи фонду собственных акций, а также размещения средств

фонда в акциях компаний, интересующих создавшую НПФ структуру. Это позволяет

установить определенный контроль за деятельностью приобретаемых предприятий;

Инвестирование

в долговые ценные бумаги, прежде всего долгосрочные, позволяющие реализовать

преимущества накопленных в фондах «длинных денег».[9]

3.2 Механизм взаимодействия Банка и НПФ

Негосударственные

пенсионные фонды представляют для больший интерес в качестве клиентов. Это

обусловлено тем, что они имеют в своем распоряжении «длинные деньги». При этом

основной их задачей является не столько увеличение, сколько сохранение пенсионных

взносов вкладчиков фонда для обеспечения пенсионных выплат в будущем. Основными

направлениями взаимодействия Банка и НПФ можно считать:

расчетно-кассовое

обслуживание;

инвестиционное

обслуживание.

Основной интерес

представляет инвестиционное обслуживание НПФ. Его можно разделить на:

Инвестиционное

консультирование;

Брокерское

обслуживание;

Управление

инвестиционным портфелем НПФ;

Контроль за

соблюдением накладываемых на структуру инвестиционного портфеля НПФ требований

и ограничений;

Создание

специальных фондов вложений, готовых обеспечить пенсионным фондам разумную

доходность вложений при незначительном риске;

Привлечение

средств негосударственных пенсионных фондов по договору доверительного

управления, с целью управления, в виде пакетов ценных бумаг, принадлежащих на

правах собственности НПФ.[10]

Особую актуальность

в этой связи представляют услуги, которые могут оказываться пенсионным фондам

со стороны управляющей компании ПИФ и спецдепозитария.

Основными

положениями, которые могут повлиять на организацию бизнеса с пенсионными

фондами, являются:

В новой

редакции закона Пенсионный фонд лишается монополии на средства пенсионных

отчислений;

Дума

обязалась дополнить его положениями, необходимыми для «полноправного включения

в систему обязательного накопительного пенсионного страхования уполномоченных

негосударственных пенсионных фондов». Подключение НПФ к обязательной системе

пенсионного страхования планируется в 2004 г.;

Ужесточается

порядок инвестирования средств НПФ в иностранные государственные и

корпоративные бумаги. Управляющие компании смогут покупать их только в виде

паев индексных инвестиционных фондов.

Обсуждается

вопрос об исключении инструментов срочного рынка из перечня разрешенных

объектов инвестирования НПФ.[11]

Среди планируемых

мер по поддержки системы негосударственного пенсионного обеспечения можно

выделить:

планируемое

освобождение от всех видов налогообложения пенсионных взносов предприятий в

негосударственные пенсионные фонды, а также операций, связанных с размещением

пенсионных резервов;

исключение из

облагаемой подоходным налогом базы взносов граждан на дополнительное

добровольное пенсионное страхование, осуществляемое как через негосударственные

пенсионные фонды, так и через страховые компании.

Таким образом, можно

сделать следующие выводы:

1. Ресурсы,

находящиеся в распоряжении негосударственных пенсионных фондов, имеют ярко

выраженную тенденцию к росту.

2. Система НПФ

находится на стадии своего начального формирования, в связи с чем для

управляющей компании, созданной Банком целесообразно выбрать наиболее

агрессивную политику по захвату рынка и оказания услуг этим участникам РЦБ.

3. Необходимо

активизировать деятельность по привлечению НПФ из первой сотни по объему

инвестиций (см. Приложение) к сотрудничеству с Группой по принципу

«инвестиционного магазина» и, прежде всего, в областях:

Депозитарного

обслуживания в спецдепозитарии Банка;

Брокерского

обслуживания;

Услуг

доверительного управления.

4. Требования

нормативных актов стимулируют НПФ к использованию не одного, а нескольких

управляющих компаний в своей повседневной работе, в связи с чем шансы

Управляющей компании Банка на этом рынке можно оценить как позитивные при

соответствующей организации маркетинговой политики.

Крупнейшими

корпоративными фондами являются НПФ «Газфонд», г. Москва; НПФ «ЛУКОЙЛ-ГАРАНТ»,

г. Москва; НПФ «Сургутнефтегаз», Ханты-Мансийский АО; НПФ «Электроэнергетики»,

г. Москва; НПФ «Уголь», г. Москва, созданные крупнейшими корпорациями

топливно-энергетического комплекса и действующие в рамках предприятий, входящих

в этот комплекс.[12]

Заключение

Негосударственные пенсионные

фонды (НПФ) представляют собой форму некоммерческой организации социального

обеспечения. Основные виды их деятельности – осуществление добровольного

дополнительного пенсионного обеспечения, обязательного пенсионного и

профессионального пенсионного страхования населения.

Добровольное

дополнительное пенсионное обеспечение. Негосударственное пенсионное обеспечение

во всем мире является одним из важнейших элементов социального обеспечения

сотрудников, наряду с заработной платой, премиями и вознаграждением за период

работы, медицинским страхованием и т.п.

Корпоративная пенсия

является эффективным инструментом повышения лояльности персонала по отношению к

компании, сравнимым по эффективности с заработной платой, поскольку

ориентировано на удовлетворение во многом идентичных потребностей работника.

Однако заработная плата

обеспечивает сегодняшний уровень жизни работника и ориентирована на такие

потребности, как безопасное жилище, пища, поддержание социального уровня, опека

близких и т.п., в то время как пенсия является материальной основой обеспечения

их же, но в будущем. Условно говоря, пенсия представляет собой плату за

сегодняшний труд работника, но отложенную на будущее. Размер этой будущей платы

и условия ее получения существенно влияют на мотивацию работников уже сегодня,

через посредство лояльности по отношению к своему работодателю и правительству.

С 2010 года в российской

пенсионной системе произойдут корректировки, направленные на ее

совершенствование, повышение уровня пенсионного обеспечения граждан и

сбалансированность системы по доходам и расходам. Ряд соответствующих законов

были подписаны 24 июля 2009 года Президентом Российской Федерации Дмитрием

Медведевым.

В частности, произойдет

замена единого социального налога на страховые взносы в государственные

внебюджетные фонды – Пенсионный фонд, Фонд социального страхования, фонды –

Федеральный и территориальные – обязательного медицинского страхования.

Законы вводят ряд

механизмов, направленных на повышение уровня пенсионного обеспечения лиц

старшего поколения и ликвидации бедности среди пенсионеров - валоризацию

пенсионных прав, установление социальной помощи, если размер пенсии в

совокупности с иными мерами социальной поддержки не обеспечивает пенсионеру

прожиточный минимум в Российской Федерации, назначение пенсии по инвалидности

не по степени ограничения способности к трудовой деятельности, а по группе

инвалидности.

Изменится структура

пенсии - базовая часть трудовой пенсии переводится в систему обязательного

пенсионного страхования, финансируемую за счет страховых взносов, и

индексируется в составе страховой части трудовой пенсии с учетом роста доходов

Пенсионного фонда Российской Федерации в расчете на одного пенсионера.

С 1 января 2010 года

вводится фиксированный базовый размер пенсии, который включается в состав

страховой части трудовой пенсии. Фиксированный размер соответствует размерам

базовых частей трудовой пенсии, установленных на 31.12.2009г. в зависимости от

категории пенсионера и вида пенсии.

Список

литературы

1. Галаганов В.П. Право социального

обеспечения. – М.: Академия, 2009.

2. Горшков А.В. Право социального

обеспечения. – М.: Омега-Л, 2009.

3. Денисова И.П. Социальная политика.

– Ростов-на-Дону: Феникс, 2009.

4. Долженкова Г.Д. Право социального

обеспечения. Конспект лекций. – М.: Юрайт, ИД Юрайт, 2010.

5. Люлев Ю.Д. Российская пенсионная

система и пути ее реформирования. //Вопросы экономики. - 2007. - №8.

6. Медведик В.П. Пенсионная реформа и

негосударственные пенсионные фонды // Каротажник. - 2006. - № 1.

7. Минкина П. О путях повышения

эффективности инвестирования средств пенсионных фондов // Рынок ценных бумаг. -

2008. - № 5.

8. Роик В.Д. Пенсионная система

России. История, проблемы и пути совершенствования. – М.: МИК, 2007.

9. Федоров Л.В. Пенсионный фонд

Российской Федерации. – М.: Дашков и Ко, 2008.

10. Чеховских И.А. Управление

персоналом. В вопросах и ответах. – М.: Эксмо, 2010.

11. Шафигулин А.Р. Правовые основы

пенсионной системы Российской Федерации. – Ростов-на-Дону: Феникс, 2007.

12. Шибалкин Ю.А. Основы управления

поведением персонала предприятия. Учебное пособие. – М.: МГИУ, 2002.

[1] Медведик В.П. Пенсионная реформа и негосударственные

пенсионные фонды // Каротажник. - 2006. - № 1. –С.11.

[2] Федоров Л.В. Пенсионный фонд Российской Федерации. –

М.: Дашков и Ко, 2008. –С.89.

[3] Горшков А.В. Право социального обеспечения. – М.:

Омега-Л, 2009.-С.56.

[4] Минкина П. О путях повышения эффективности

инвестирования средств пенсионных фондов // Рынок ценных бумаг. - 2008. - № 5.-С.16.

[5] Денисова И.П. Социальная политика. – Ростов-на-Дону:

Феникс, 2009. –С.114.

[6] Галаганов В.П. Право социального обеспечения. – М.:

Академия, 2009.-С.39.

[7] Шафигулин А.Р. Правовые основы пенсионной системы

Российской Федерации. – Ростов-на-Дону: Феникс, 2007.-С.146.

[8] Долженкова Г.Д. Право

социального обеспечения. Конспект лекций. – М.: Юрайт, ИД Юрайт, 2010.-С.73.

[9] Чеховских И.А. Управление

персоналом. В вопросах и ответах. – М.: Эксмо, 2010. –С.18.

[10] Роик В.Д. Пенсионная система России. История,

проблемы и пути совершенствования. – М.: МИК, 2007.-С.56.

[11] Минкина П. О путях повышения эффективности

инвестирования средств пенсионных фондов // Рынок ценных бумаг. - 2008. - № 5.-С.14.

[12] Люлев Ю.Д. Российская

пенсионная система и пути ее реформирования. //Вопросы экономики. - 2007. -

№8.-С.12.